Este viernes -31 de enero- se realizará la primera reunión de la Junta Directiva del Banco de la República del 2025 y la atención del mercado se centra en la decisión que anuncie esta autoridad, que para muchos podría estar provista de una alta cautela, dado el ambiente de incertidumbre fiscal que vive el país y las recientes tensiones geopolíticas.

Este encuentro estará enmarcado en un ambiente diferente al de las juntas recientes, puesto que será la última con los miembros actuales y a partir de febrero entrarán Laura Moisá y Cesar Giraldo, los dos nuevos integrantes que fueron designados por el presidente Petro con la esperanza de inclinar la balanza a su favor en este equipo y lograr que las tasas de interés bajen más rápido de lo que se ha visto.

Más información: Techo del dólar en Colombia llegaría hasta los $4.700 en 2025

No obstante, las apuestas hasta el momento entre los analistas van en su mayoría a que la decisión del Emisor sería bajar muy poco esta referencia e incluso mantenerlas quietas, teniendo en cuenta que la situación fiscal del país no es la mejor y la inflación sigue dando sorpresas en otros mercados, mientras que en Colombia sigue presionando algunos sectores y genera temor entre las autoridades.

Quedarían quietas

Una primera visión es la del Banco de Bogotá, que asegura que el Banco de la República haría una pausa en el ciclo de recortes para contener el deterioro en las expectativas de inflación y que solo hasta que se posesione la nueva junta, habría nuevos ajustes a la baja en este indicador, que actualmente está en 9,5%.

“Después que la Junta del Banco de la República sorprendiera a la gran mayoría de analistas en diciembre al reducir la magnitud de los recortes en tasa de -50 puntos básicos a -25 puntos, se anticipa que, para la primera reunión de 2025, la mayoría de la Junta optaría por mantener la tasa estable en 9,50%”, señalaron.

Tasa de interés

iStock

Para estos analistas, el deterioro de las expectativas de inflación sería la principal razón para que el BR haga una pausa del proceso de recortes en la tasa y resaltan que la encuesta mensual de analistas recolectada por el Emisor en enero reveló que la media de encuestados anticipa una inflación de fin de 2025 en 4,2%.

“Esto es 30 puntos básicos por encima de lo previsto apenas un mes atrás. Así, según los analistas, la autoridad monetaria completaría cinco años sin cumplir su mandato de mantener la inflación entre 2% y 4%. Dada la magnitud de esta premisa y recordando que el principal activo de un banco central es la credibilidad de los agentes en su mandato, tiene las condiciones dadas para mantener la tasa y contener el deterioro de las expectativas”, reportaron.

Lea también: Los tres factores que impulsarán el crecimiento económico en 2025

De concretarse esta proyección, caería como un baldado de agua fría en el gobierno Petro, que desde hace meses viene presionando para que las tasas de interés bajen a un ritmo acelerado y de esta forma contribuir a la reactivación económica por medio del consumo, tal y como se ha visto hasta el momento.

“La realidad fue que, apenas un mes después de decretado el aumento del salario mínimo de 9,5% para 2025 (11% incluyendo subsidio de transporte), superando la previsión del equipo técnico del Banco de la República de 6,3%, las expectativas de inflación repuntaron considerablemente”, dice el reporte.

Ministro en propiedad

Otro de los elementos que llama la atención de la junta de enero es que será la primera de Diego Guevara como ministro de Hacienda en propiedad, luego de fuera posesionado por el presidente Gustavo Petro a mitad de semana. Tanto Guevara como su antecesor, Ricardo Bonilla, han manifestado en varias ocasiones que respetan la autonomía del Emisor, pero que el país requiere medidas contundentes en este frente.

Dicho esto, si bien los analistas esperan cautela, para Investigaciones Bancolombia se tendrá una decisión dividida entre los miembros de junta, y desde su óptica se espera un recorte de 25 puntos básicos hasta 9,25%, lo cual para ellos iría en línea con la cautela que ha predominado en las decisiones anteriores.

Laura Moisá y César Giraldo, nuevos codirectores del Emisor.

Cortesía – A.P.I.

“Esta decisión estaría sustentada en la evolución reciente de la inflación. Durante 2024, la inflación anual descendió desde 8,35% hasta 5,20%. Sin embargo, entre noviembre y diciembre, se mantuvo estable en 5,20% debido a la aceleración de los rubros de alimentos, servicios y regulados, mientras el segmento de bienes se mantuvo estable”, acotaron.

Bancolombia también revisó el contexto global y señaló que parece mantenerse incierto, como resultado del endurecimiento de las condiciones financieras externas que han surgido tras los cambios en las expectativas de recortes en la tasa de interés de los fondos federales por parte de la Fed, el aumento en la tasa de interés de largo plazo en EE.UU., la mayor percepción de riesgo en las economías emergentes y la volatilidad en el comportamiento del precio internacional del petróleo.

Otras noticias: En qué va el acuerdo de compra entre la ANT y Uribe por una parte de El Ubérrimo

Palomas y halcones

Por último, desde Corficolombiana advierten que la llegada de dos nuevos codirectores a la Junta del Banco de la República en febrero implica que el presidente Petro habrá nombrado a cuatro de los siete miembros, incluido el ministro de Hacienda, con lo cual se despeja su camino para cumplir con sus metas fiscales.

“Hasta ahora, ha predominado un grupo mayoritario con una postura halcón (hawkish) que ha defendido una política monetaria contractiva, reflejada en una lenta reducción de las tasas de interés para anclar las expectativas y reducir la inflación. Tanto la tasa de interés real ex post -descontando la inflación- como la tasa real ex ante -descontando las expectativas de inflación a 12 meses- se mantuvieron en terreno contractivo durante todo el año (por encima de la tasa real neutral)”, explicaron.

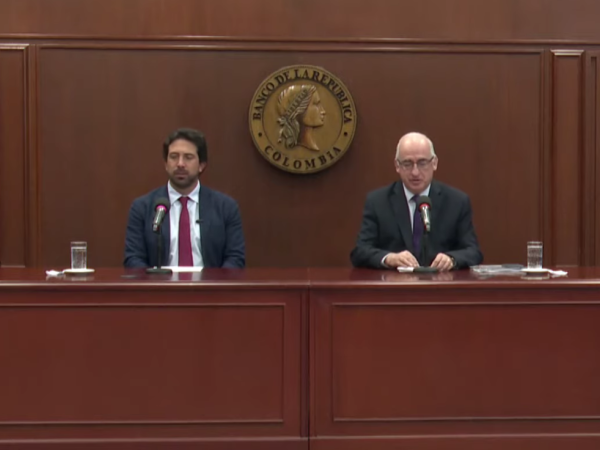

Diego Guevara, ministro de Hacienda y Crédito Público, y Leonardo Villar, gerente general del Banco de la República

Captura de pantalla

Para los analistas consultados por Portafolio, la llegada de Laura Moisá y César Giraldo, más allá de ser un riesgo a la institucionalidad de la entidad, sí inclinaría la balanza hacia una Junta que dé mayor relevancia al crecimiento económico que a la inflación, como sucede hoy.

“Sin embargo, se espera que las decisiones se orienten según las cifras, más allá de las posturas ideológicas. Por ahora, las perspectivas apuntan a que la balanza se inclina hacia la cautela, lo que podría resultar en tasas de interés más altas de lo anticipado”, dijo Corfi.

Según la encuesta de expectativas del Banco de la República, para el cierre de enero, las expectativas proyectan un promedio de 9,27%, con un mínimo de 9% y un máximo de 9,5%. Si se tiene en cuenta que hoy en día están en 9,5%; por ahora se descartan alzas.

De cara a seis meses, el promedio esperado en esta referencia es de 8,03% en promedio, con un máximo de 8,75% y un mínimo de 7%; mientras que para diciembre, las apuestas del mercado hablan de un promedio de 6,93%, con un máximo de 8% y un mínimo de 5,75%.